Marchands favorables aux cryptomonnaies, Non classifié(e)

4 meilleurs logiciels de taxation des crypto-monnaies en 2024

Last updated: October 24, 2024 26 min read

Brendan Harding

Avec le meilleur logiciel fiscal, les utilisateurs peuvent gagner du temps, réduire les erreurs et s’assurer qu’ils remplissent leurs obligations fiscales avec précision et dans les délais.

Savoir comment calculer la taxe sur les crypto-monnaies peut sembler une tâche ardue, mais avec le meilleur logiciel, vous n’aurez plus jamais à vous soucier de faire des déclarations fiscales erronées.

Qu’est-ce qu’un logiciel de crypto-fiscalité ?

Les logiciels de crypto-fiscalité sont des outils numériques spécialisés conçus pour aider les utilisateurs de crypto-monnaies à calculer et à déclarer leurs impôts avec précision.

Ces plateformes importent automatiquement les données des transactions à partir de diverses bourses et portefeuilles, calculent les gains et les pertes et génèrent des rapports fiscaux détaillés conformes aux normes réglementaires.

C’est là que nous pouvons vous aider.

Dans l’article suivant, vous découvrirez 4 des meilleurs exemples de logiciels fiscaux cryptographiques en 2024, qui acceptent tous les crypto-monnaies pour les paiements:

Vous découvrirez également pourquoi – que vous soyez un particulier, une organisation ou un investisseur – vous avez besoin d’un logiciel fiscal pour les cryptomonnaies, ce qu’il fait, les dangers qu’il y a à ne pas l’avoir, et bien plus encore.

Alors, sans plus attendre, commençons.

Pourquoi avez-vous besoin d’un logiciel de crypto-fiscalité ?

Les transactions en crypto-monnaies peuvent être très complexes, impliquant de multiples échanges, portefeuilles et types d’activités tels que le trading, le staking et le prêt.

Le suivi manuel de toutes ces transactions peut s’avérer fastidieux, voire source d’erreurs au moment de la déclaration d’impôts.

Mais ne vous inquiétez pas, une bonne plateforme de taxation des crypto-monnaies simplifie ce processus en automatisant l’importation des données et les calculs.

Il vous aide également à comprendre comment calculer correctement l’impôt sur les cryptomonnaies, en vous assurant que vous respectez les réglementations fiscales et évitez les pénalités, et en effectuant les calculs nécessaires pour les gains, les pertes et les obligations fiscales.

Que fait le logiciel de crypto-fiscalité ?

Les logiciels de crypto-fiscalité remplissent plusieurs fonctions essentielles :

- Importation de transactions : Importe automatiquement les données de transaction à partir des bourses, des portefeuilles et d’autres plateformes.

- Calculs fiscaux : Calcule les gains en capital, les bénéfices, les pertes et les revenus provenant de diverses activités liées aux cryptomonnaies.

- Rapports : Génère des rapports fiscaux conformes aux exigences des autorités fiscales locales, telles que l’IRS, le HMRC et d’autres.

- Suivi de portefeuille : Offre des outils pour suivre la valeur et la performance de votre portefeuille de crypto-monnaies au fil du temps.

Le meilleur logiciel fiscal pour les crypto-monnaies

Dans les sections suivantes, nous fournirons une comparaison détaillée des logiciels de crypto-fiscalité, en soulignant les caractéristiques, les prix et les avantages des 4 meilleures options de logiciels de crypto-fiscalité en 2024, Koinly, ZenLedger, BlockPit (anciennement Accointing), et CoinLedger.

Koinly

Koinly est un puissant outil de taxation des crypto-monnaies qui permet aux particuliers, aux entreprises et aux comptables de suivre et de déclarer facilement leurs transactions en crypto-monnaies.

Koinly vous permet de suivre sans effort vos crypto-actifs et vos impôts tout en vous fournissant un rapport fiscal précis et actualisé sur les crypto-actifs.

Que vous gériez des investissements personnels ou que vous vous occupiez d’un dédale de transactions pour des clients disséminés dans le monde entier, la boîte à outils de Koinly, avec ses fonctionnalités faciles à utiliser, en fait un compagnon indispensable pour la conformité fiscale en matière de crypto-monnaies.

Caractéristiques principales

Importation de transactions

- Importation automatisée de données : Connectez vos comptes via l’API, ajoutez des portefeuilles BTC en utilisant les clés x/y/zpub, et importez des jetons ETH avec votre adresse publique.

- Opérations sur marge et à terme : Prise en charge des opérations sur marge sur des plateformes telles que BitMEX, Binance et Kraken.

- Staking, Lending & DeFi : Reconnaît et marque les revenus provenant de plateformes telles que Nexo, Compound et Lido.

- Correspondance intelligente des transferts* : utilise l’intelligence artificielle pour détecter et exclure des rapports fiscaux les transferts effectués dans vos portefeuilles. *(Les transferts intelligents sont des modèles réutilisables avec des paramètres de transfert enregistrés).

Calculs de l’impôt

- Retour sur investissement réel et Fiat investi : Affiche le montant que vous avez investi dans vos pièces.

- Aperçu des revenus : Vous trouverez une vue d’ensemble du minage, du staking, du prêt et d’autres revenus liés aux crypto-monnaies.

- Profit/perte et gains en capital : Affiche les plus-values réalisées et non réalisées, vous permettant ainsi de connaître vos pertes et profits.

Rapports

- Des rapports fiscaux fiables : Prévisualisez gratuitement vos obligations fiscales et téléchargez des rapports complets lorsque vous êtes prêt à déposer votre déclaration.

- IRS Form 8949, Schedule D : Formulaires fiscaux pré-remplis de l’IRS pour les utilisateurs américains.

- Rapport ATO myTax : Prend en charge l’impôt sur le revenu et l’impôt sur les plus-values en Australie, en tenant compte de la réduction de 50 % de l’impôt sur les plus-values à long terme.

- HMRC Capital Gains Summary : calcule les gains et pertes en capital pour les utilisateurs britanniques.

- Annexe 3 de l’ARC : utilise la méthode du coût de base ajusté approuvée pour le Canada.

- Rapports fiscaux internationaux : Génère des rapports fiscaux pour différents pays, dont l’Irlande, l’Afrique du Sud, l’Inde, etc.

- Intégration avec les logiciels fiscaux : Exportez facilement vos transactions vers TurboTax, TaxAct et H&R Block.

Avantages et inconvénients

Pour

- Couverture complète – Prise en charge de plus de 23 000 crypto-monnaies, 170+ blockchains, 400+ échanges, 100+ portefeuilles et 30+ services.

- Convivialité – L’importation automatisée des données et la correspondance intelligente des transferts facilitent l’utilisation.

- Des rapports précis – Des rapports fiscaux fiables avec des options pour la conformité fiscale internationale.

- Outils de résolution des problèmes – Système de comptabilité en partie double, mise en évidence des erreurs en cas de transactions manquantes, vérification automatique des importations et traitement des doublons.

Cons

- Prix – Certaines fonctionnalités avancées peuvent être réservées à des plans de niveau supérieur, ce qui peut s’avérer coûteux pour les utilisateurs occasionnels.

- Complexité pour les débutants – Bien que puissante, la gamme de fonctionnalités peut être écrasante pour les nouveaux utilisateurs qui ne sont pas familiarisés avec les concepts fiscaux liés aux crypto-monnaies.

Tarifs et plans

Koinly propose une gamme de plans tarifaires pour répondre à différents besoins :

- Plan gratuit : Permet aux utilisateurs de suivre jusqu’à 10 000 transactions et de prévisualiser les rapports fiscaux.

- Plan pour débutants : 49 $/an pour 100 transactions maximum.

- Plan Hodler : 99 $/an pour un maximum de 1 000 transactions.

- Plan Pro : 199 $/an pour un maximum de 10 000 transactions.

- Plan personnalisé : Disponible pour plus de 10 000 transactions, avec une tarification sur mesure.

Tous les plans sont assortis d’une garantie de remboursement de 30 jours, assurant la satisfaction du service.

Pourquoi Koinly se démarque

La capacité de Koinly à synchroniser les données d’une large gamme d’échanges, de portefeuilles et de services permet aux utilisateurs de gérer toutes leurs transactions cryptographiques en un seul endroit centralisé.

L’importation automatisée et la correspondance intelligente des transferts simplifient et rationalisent le processus, réduisant ainsi le risque d’erreurs.

En outre, les options avancées de déclaration fiscale de Koinly s’adressent aux utilisateurs de plusieurs pays, ce qui en fait une solution polyvalente pour la conformité fiscale des crypto-monnaies au niveau mondial.

Les outils de résolution de problèmes éprouvés de la plateforme augmentent encore sa fiabilité, ce qui permet aux utilisateurs de préparer en toute confiance des rapports fiscaux précis et conformes.

En choisissant Koinly, les utilisateurs ont accès à un puissant outil de taxation des crypto-monnaies qui simplifie les complexités de la déclaration des crypto-monnaies.

Cette polyvalence fait de Koinly la solution de comptabilité cryptographique idéale pour les investisseurs individuels et les professionnels gérant plusieurs clients.

ZenLedger

ZenLedger est un calculateur d’impôts sur les crypto-monnaies qui simplifie le processus de calcul des impôts sur les DeFi, NFT et crypto-monnaies tout en permettant aux utilisateurs de déclarer leurs impôts directement dans l’application.

Connu pour être l’un des calculateurs d’impôts sur les crypto-monnaies les plus complets du marché, ZenLedger aide les utilisateurs à calculer facilement leur coût de base et leurs gains en capital, ce qui rend la saison des impôts moins stressante.

Caractéristiques principales

Importation de transactions

- Support d’importation complet : ZenLedger prend en charge plus de 400 bourses, plus de 100 protocoles DeFi et plus de 10 plateformes NFT, ce qui permet aux utilisateurs d’importer de manière transparente l’ensemble de leur historique de transactions.

- Calcul automatique : Une fois les transactions importées, ZenLedger calcule automatiquement le coût de base, la juste valeur marchande et les gains/pertes.

Calculs de l’impôt

- IRS SCHEDULE 1 (Crypto Income Report) : Génère des déclarations qui fournissent une vue d’ensemble de tous les revenus, y compris les airdrops, les forks, les récompenses de jalonnement et les DeFi.

- IRS SCHEDULE D (gains et pertes en capital) : Calcule instantanément les impôts et génère un Schedule D pour faciliter la déclaration d’impôts sur les crypto-monnaies.

- IRS FORM 8949 (ventes et autres cessions) : Utilise l’historique des transactions pour générer un formulaire IRS 8949, essentiel pour déclarer les gains et les pertes en capital.

- Tax Loss Harvesting (TLH) : Le tableau de bord de ZenLedger permet aux utilisateurs de compenser les gains en capital par des pertes, réduisant ainsi potentiellement leurs obligations fiscales.

Rapports

- Grand Unified Accounting (GUA) : Le rapport d’évaluation de fin d’année fournit un résumé détaillé de toutes les transactions, offrant une vue d’ensemble des avoirs sur plusieurs bourses et portefeuilles.

- Rapports supplémentaires : Comprend le rapport sur les revenus de l’exploitation minière et du jalonnement, le rapport sur la piste d’audit, le rapport sur les opérations sur marge, le rapport sur les dons de crypto-monnaies, le rapport sur l’évaluation de fin d’année, le rapport sur les revenus de crypto-monnaies, le rapport sur les revenus de l’exploitation minière et du jalonnement, le rapport sur la responsabilité et le rapport sur les dons de crypto-monnaies.

Avantages et inconvénients

Pour

- Intégration complète – Prise en charge d’un large éventail de bourses, de protocoles DeFi et de plates-formes NFT.

- Convivialité – Simplifie le processus de déclaration fiscale grâce à des calculs automatisés et des rapports faciles à générer.

- Outils avancés – Des fonctionnalités telles que le Tax Loss Harvesting et le Grand Unified Spreadsheet améliorent les stratégies d’économie d’impôt et le suivi des transactions.

- Assistance Premium – Vous bénéficiez d’une assistance 7 jours sur 7 par chat, e-mail, téléphone ou appels vidéo.

Cons

- Prix – Les fonctions avancées peuvent être bloquées dans des plans de niveau supérieur, ce qui risque d’augmenter les coûts pour les utilisateurs ayant des besoins étendus.

- Courbe d’apprentissage – Malgré sa conception conviviale, la gamme de fonctionnalités et d’outils peut nécessiter un apprentissage initial pour les débutants.

Tarifs et plans

ZenLedger propose une variété de plans tarifaires pour répondre à différents besoins :

- Plan gratuit : Idéal pour les débutants, il permet aux utilisateurs de suivre et de générer des rapports pour un maximum de 25 transactions.

- Plan de démarrage : 49 $/an pour 100 transactions maximum.

- Plan Premium : 149 $/an pour un maximum de 1 000 transactions.

- Plan exécutif : 399 $/an pour un maximum de 5 000 transactions.

- Plan Platine : 999 $/an pour un maximum de 15 000 transactions.

- Plan personnalisé : Disponible pour les utilisateurs ayant effectué plus de 15 000 transactions, avec une tarification adaptée.

Tous les plans comprennent un rapport détaillé sur le Tax Loss Harvesting, une assistance premium et des fonctions de sécurité telles que l’authentification à deux facteurs.

Pourquoi ZenLedger se démarque

ZenLedger se distingue par sa prise en charge complète d’un large éventail d’échanges, de protocoles DeFi et de plateformes NFT, ce qui en fait une solution idéale pour les utilisateurs disposant de portefeuilles de crypto-monnaies diversifiés.

Les outils de la plateforme, tels que le Tax Loss Harvesting et le Grand Unified Spreadsheet, permettent aux utilisateurs d’optimiser leurs stratégies fiscales et de tenir des registres de transactions détaillés.

L’approche intégrée de ZenLedger permet aux utilisateurs de calculer et de déclarer leurs impôts sans quitter l’application, ce qui simplifie l’ensemble du processus.

Cerise sur le gâteau, ZenLedger offre également une assistance clientèle de premier ordre sept jours sur sept, permettant aux utilisateurs de s’acquitter de leurs obligations fiscales en matière de crypto-monnaies en toute confiance et en toute simplicité, où et quand ils le souhaitent.

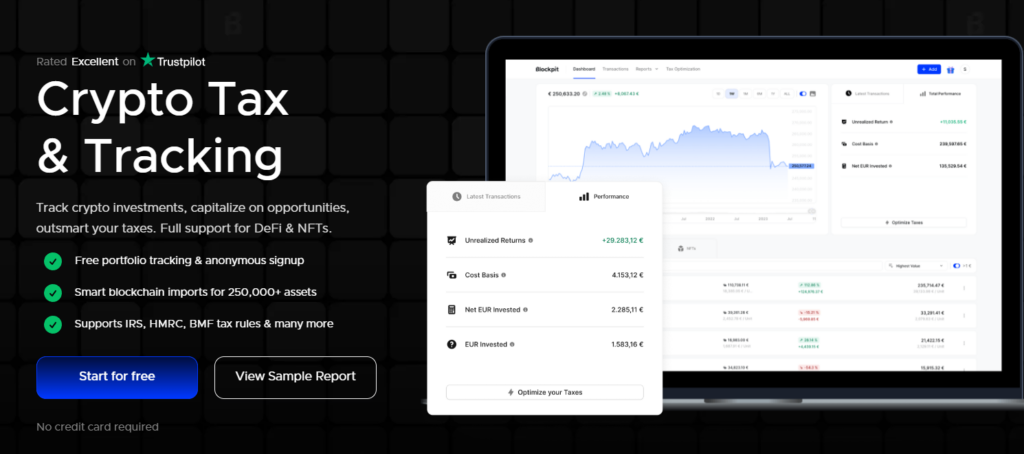

Poste de commandement

Blockpit – anciennement Accointing – offre un suivi de portefeuille gratuit et une inscription anonyme, facilitant plus que jamais le suivi des investissements en crypto-monnaies.

Avec des importations de blockchain intelligente pour plus de 250 000 actifs, les utilisateurs peuvent gérer efficacement leurs avoirs.

La plateforme prend en charge les règles fiscales de l’IRS, du HMRC, du BMF et bien d’autres encore, garantissant ainsi la conformité dans les différentes juridictions. En outre, Blockpit met les utilisateurs en contact avec une communauté de professionnels de la fiscalité, ce qui leur permet d’accéder à des conseils d’experts et à une assistance.

De plus, Blockpit permet aux utilisateurs de télécharger leur fichier d’historique Accointing, préservant ainsi leur historique fiscal en crypto-monnaie jusqu’au 31 décembre 2023.

Blockpit améliore l’expérience de l’utilisateur grâce à des fonctionnalités plus performantes, ce qui permet de continuer à gérer sans effort les taxes sur les crypto-monnaies.

La plateforme fournit également des solutions complètes de taxation et de suivi des crypto-monnaies, y compris une prise en charge complète des DeFi et des NFT.

Caractéristiques principales

Importation de transactions

- Migration transparente des données : Les utilisateurs peuvent télécharger le fichier CSV “Complete History” depuis Accointing et l’importer dans Blockpit, en s’assurant que toutes les intégrations de bourses et de portefeuilles existantes sont transférées.

- Synchronisation automatisée des données : Saisissez à nouveau les clés d’API d’intégration et les clés publiques pour permettre une synchronisation automatisée et continue des données.

- Prise en charge complète : Prise en charge de plus de 250 000 actifs, portefeuilles, échanges et blockchains, couvrant tous les types de transactions cryptographiques, y compris les NFT, les DeFi, le staking et le minage.

Calculs de l’impôt

- Optimisation fiscale : Découvrez les possibilités d’économie d’impôt grâce à la récupération des pertes fiscales afin de maximiser les gains en crypto-monnaies tout en restant conforme à la législation.

- Des rapports précis : Générez des rapports fiscaux sur les crypto-monnaies spécifiques à chaque pays, avec des aperçus détaillés des transactions, pour une tranquillité d’esprit pendant la saison des impôts.

Rapports

- Rapport fiscal sur les crypto-monnaies en 3 étapes :

- Créez votre compte gratuit : Les nouveaux utilisateurs bénéficient d’un accès gratuit aux licences fiscales complètes du niveau le plus élevé pour tous les exercices fiscaux antérieurs à 2023.

- Importer des données : Importez les données d’Accointing dans Blockpit en téléchargeant le fichier CSV “Complete History”.

- Reconnectez les API/clés publiques : Saisissez à nouveau les clés d’API et les clés publiques pour une synchronisation automatisée des données.

Avantages et inconvénients

Pour

- Migration transparente – Transfert facile des données d’Accointing à Blockpit avec un support client dédié.

- Prise en charge complète – Prise en charge d’une vaste gamme d’actifs, de portefeuilles, d’échanges et de blockchains.

- Licences fiscales gratuites – Accès gratuit aux licences fiscales les plus élevées pour toutes les années antérieures à 2023.

- Fonctionnalités avancées – Comprend la gestion de portefeuille, l’optimisation fiscale, les opérations à terme et sur marge, ainsi que les solutions NFT et DeFi.

Cons

- Prix – Les fonctions avancées et les limites de transaction plus élevées nécessitent des plans plus onéreux.

- Ressaisie des clés API – Les utilisateurs doivent ressaisir les clés API et publiques pour la synchronisation automatisée des données après la migration.

Tarifs et plans

Blockpit offre une variété de plans tarifaires adaptés aux différents besoins, tous couvrant des intégrations illimitées et comprenant des outils d’optimisation fiscale et des indicateurs de performance avancés :

- Plan Lite : 49 $/an pour un maximum de 50 transactions.

- Plan de base : 109 $ par an pour un maximum de 1 000 transactions.

- Plan Pro : 269 $/an pour un maximum de 25 000 transactions (le plus populaire).

- Plan illimité : 639 $/an pour un maximum de 500 000 transactions.

Chaque licence couvre un exercice fiscal et comprend un nombre illimité d’intégrations, le suivi du portefeuille, l’optimisation fiscale et la prise en charge de divers types de transactions cryptographiques.

Pourquoi Blockpit se démarque

Blockpit se distingue par son processus de migration transparent depuis Accointing, ce qui permet aux utilisateurs de conserver leur historique fiscal en crypto-monnaies et de continuer à gérer leurs impôts avec des fonctionnalités améliorées.

Le support complet de la plateforme pour un large éventail d’actifs, de portefeuilles, d’échanges et de blockchains en fait un choix polyvalent pour les utilisateurs ayant des portefeuilles de crypto-monnaies diversifiés.

En outre, les fonctions avancées de Blockpit, telles que l’optimisation fiscale et les aperçus détaillés des transactions, fournissent des informations précieuses et aident les utilisateurs à tirer parti des possibilités d’économie d’impôt.

Avec un accès gratuit aux licences fiscales les plus élevées des années précédentes et une forte communauté de professionnels de la fiscalité, Blockpit offre un soutien et des ressources de premier ordre pour gérer efficacement les taxes sur les crypto-monnaies.

CoinLedger

CoinLedger est un logiciel d’impôt sur les crypto-monnaies conçu pour faire gagner du temps aux utilisateurs et maximiser leurs remboursements d’impôts.

En tant que partenaire officiel de TurboTax, CoinLedger offre une expérience transparente pour le suivi des investissements en crypto-monnaies et la déclaration d’impôts.

Avec un support international et une fonction gratuite de suivi de portefeuille, CoinLedger est conçu pour rendre la saison des impôts sans stress et efficace pour les investisseurs en crypto-monnaies du monde entier.

Caractéristiques principales

Importation de transactions

- Importation facile : Permet d’importer des transactions à partir de bourses populaires comme Coinbase et de portefeuilles comme MetaMask d’un simple clic.

- Intégration NFT : Les utilisateurs peuvent saisir l’adresse de leur portefeuille pour extraire toutes les transactions NFT directement de la blockchain.

Calculs de l’impôt

- Classification automatique : CoinLedger classe automatiquement l’historique des transactions dans le traitement fiscal approprié, avec des options d’ajustement manuel.

- Coût de base et prix historiques : Suivez la base de coût des actifs au fur et à mesure qu’ils passent d’un portefeuille à l’autre en utilisant le moteur de prix historique de CoinLedger.

Rapports

- Visualiser les gains et les pertes : Les utilisateurs peuvent consulter gratuitement leurs plus-values et leurs revenus avant de payer un rapport fiscal.

- Rapports fiscaux téléchargeables : Après avoir complété les étapes nécessaires, les utilisateurs peuvent télécharger des rapports fiscaux complets en un seul clic.

- Options d’exportation : Permet aux utilisateurs de télécharger leurs rapports d’impôt vers des plateformes telles que TurboTax, TaxAct, HR Block, TaxSlayer, etc.

Avantages et inconvénients

Pour

- Gain de temps – Automatise la classification des transactions et la génération des rapports fiscaux.

- Fonctionnalités gratuites – Offre un suivi gratuit du portefeuille et un aperçu des rapports fiscaux.

- Intégration complète – Prise en charge d’un large éventail d’échanges, de portefeuilles et de transactions NFT.

- Assistance à la clientèle – Fournit une assistance par courrier électronique et par chat, en veillant à ce que les utilisateurs obtiennent l’aide dont ils ont besoin.

Cons

- Tarifs – Certaines fonctionnalités avancées peuvent nécessiter un abonnement payant.

- Courbe d’apprentissage – Les nouveaux utilisateurs peuvent avoir besoin d’un peu de temps pour se familiariser avec toutes les caractéristiques et fonctionnalités.

Tarifs et plans

CoinLedger propose plusieurs plans tarifaires pour répondre aux différents besoins des utilisateurs. Tous les rapports sont achetés une seule fois par saison fiscale, couvrant les rapports disponibles de 2010 à 2023. En outre, chaque plan est assorti d’une garantie de remboursement de 14 jours.

- Plan gratuit : 0 $ – Commencez avec des fonctionnalités de base et un suivi gratuit de votre portefeuille.

- Plan Hobbyist : 49 $ – Idéal pour les investisseurs occasionnels avec un petit nombre de transactions.

- Plan Investisseurs : 99 $ – Convient aux investisseurs réguliers qui effectuent un nombre modéré de transactions.

- Plan Pro : 199 $ et plus – Conçu pour les utilisateurs avancés et les professionnels qui effectuent de nombreuses transactions.

Les détails de la tarification sont disponibles sur le site web de CoinLedger, garantissant la flexibilité et l’accessibilité pour tous les types d’investisseurs en crypto-monnaies.

Pourquoi CoinLedger se démarque

CoinLedger se distingue par sa conception conviviale et son ensemble complet de fonctionnalités, ce qui en fait une solution de choix pour les investisseurs en crypto-monnaies pendant la saison des impôts.

La capacité de la plateforme à automatiser l’importation et la classification des transactions, associée à son moteur de tarification historique robuste, garantit un suivi précis de la base de coûts et des gains/pertes.

Le partenariat de CoinLedger avec TurboTax et la prise en charge d’autres plateformes fiscales majeures permettent aux utilisateurs de télécharger directement leurs déclarations d’impôts. En outre, le suivi gratuit du portefeuille et l’aperçu du rapport d’impôt offrent une valeur significative, tandis que les ressources éducatives et l’assistance clientèle réactive améliorent encore l’expérience de l’utilisateur.

Avec une expérience éprouvée dans le traitement de 70 milliards de dollars de transactions et une économie de 50 millions de dollars pour les utilisateurs grâce à la récolte des pertes fiscales, CoinLedger est un choix fiable pour gérer efficacement les taxes sur les crypto-monnaies.

Avantages de l’utilisation d’un logiciel de crypto-fiscalité

L’utilisation du meilleur logiciel de taxation des crypto-monnaies offre toute une série d’avantages qui rendent la gestion de vos taxes sur les crypto-monnaies nettement plus facile et plus efficace.

Mais quels sont ces avantages ?

Tout d’abord, la précision est un avantage majeur.

Les calculs automatisés réduisent considérablement le risque d’erreurs pouvant résulter d’une saisie manuelle des données, ce qui garantit la précision et la fiabilité de vos déclarations fiscales – et vous évite des ennuis.

Le gain de temps est un autre avantage important.

Les logiciels de taxation des cryptomonnaies rationalisent le processus de collecte des données de transaction à partir de divers échanges et portefeuilles et simplifient la préparation des rapports fiscaux. Cette efficacité libère un temps précieux que vous pouvez consacrer à d’autres activités importantes.

Gestion de la conformité.

La conformité est cruciale lorsqu’il s’agit de traiter avec les autorités fiscales, et les logiciels de crypto-fiscalité garantissent que vos rapports sont conformes aux dernières réglementations fiscales. Vous réduisez ainsi le risque de pénalités et d’audits, ce qui vous permet d’avoir l’esprit tranquille.

La tranquillité d’esprit.

Enfin, l’utilisation d’un logiciel d’imposition sur les cryptomonnaies vous apporte la tranquillité d’esprit. Le fait de savoir que vos impôts sur les cryptomonnaies sont traités correctement et efficacement réduit le stress, en particulier pendant la saison des impôts, et vous permet de vous concentrer sur vos investissements en toute confiance.

Ces outils offrent des fonctions d’optimisation fiscale qui permettent d’identifier les possibilités d’économies d’impôt. Par exemple, des stratégies telles que la récupération des pertes fiscales peuvent être facilement mises en œuvre, ce qui peut réduire votre charge fiscale globale.

Les pièges de l’absence d’un bon logiciel fiscal pour les crypto-monnaies

Ne pas utiliser un bon logiciel de suivi des taxes sur les cryptomonnaies peut entraîner plusieurs problèmes :

- Erreurs et omissions : Le suivi manuel est sujet à des erreurs, ce qui entraîne des déclarations fiscales inexactes.

- Non-conformité : Une déclaration incorrecte ou incomplète peut entraîner des pénalités et des amendes de la part des autorités fiscales.

- Occasions manquées : Sans les outils adéquats, vous risquez de négliger des opportunités d’économies d’impôts.

- Augmentation du stress : La gestion manuelle des taxes sur les crypto-monnaies est chronophage et stressante, en particulier lorsque le volume de vos transactions augmente.

Choisir le bon logiciel de crypto-fiscalité est essentiel pour simplifier votre processus de déclaration fiscale et garantir l’exactitude et la conformité. De plus, même si le logiciel de crypto-fiscalité le moins cher peut sembler être un bon rapport qualité-prix, assurez-vous que ce que vous obtenez correspond réellement à vos besoins.

Questions fréquemment posées sur les logiciels de crypto-fiscalité

Qu’est-ce qu’un logiciel de crypto-fiscalité et pourquoi en ai-je besoin ?

Le logiciel de taxation des crypto-monnaies est un outil spécialisé conçu pour aider les utilisateurs de crypto-monnaies à calculer et à déclarer leurs impôts avec précision. Il automatise l’importation des données de transaction à partir des bourses et des portefeuilles, calcule les gains et les pertes et génère des rapports fiscaux conformes aux normes réglementaires.

Vous en avez besoin pour simplifier le processus complexe de gestion des transactions en crypto-monnaies et garantir la conformité avec les réglementations fiscales, ce qui vous permet d’éviter les pénalités et de gagner du temps.

Comment fonctionne un logiciel de crypto-fiscalité ?

Le logiciel de taxation des cryptomonnaies fonctionne en important automatiquement les données de transaction à partir de diverses sources, telles que les bourses et les portefeuilles, à l’aide de connexions API ou de téléchargements CSV.

Il classe ces opérations en fonction de leur traitement fiscal et calcule vos plus-values, vos moins-values et vos revenus.

Le logiciel génère ensuite des rapports fiscaux détaillés que vous pouvez utiliser pour déclarer vos impôts avec précision. De nombreuses plateformes offrent également des fonctionnalités telles que la récupération des pertes fiscales, le suivi du portefeuille et l’intégration avec les principaux services de déclaration d’impôts.

Quels sont les pièges potentiels de la non-utilisation d’un logiciel de crypto-fiscalité ?

Sans un bon logiciel de taxation des cryptomonnaies, vous risquez de rencontrer plusieurs problèmes. Le suivi manuel des transactions est sujet à des erreurs et à des omissions, ce qui entraîne des déclarations fiscales inexactes. Une déclaration incorrecte ou incomplète peut entraîner une non-conformité, des pénalités et des amendes de la part des autorités fiscales.

Vous risquez également de passer à côté de stratégies d’économie d’impôt telles que la récolte de pertes fiscales. En outre, la gestion manuelle des taxes sur les crypto-monnaies prend du temps et est stressante, en particulier lorsque le volume de vos transactions augmente.

Pourquoi dois-je payer des taxes sur les crypto-monnaies ?

Vous devez payer des impôts sur les crypto-monnaies car celles-ci sont considérées comme des actifs imposables par la plupart des gouvernements.

Lorsque vous effectuez des transactions impliquant des crypto-monnaies – telles que l’achat, la vente, le négoce ou le gain de crypto-monnaies par le biais du minage ou du jalonnement – ces activités sont généralement soumises à des réglementations fiscales similaires à celles qui régissent les transactions financières traditionnelles.

Les autorités fiscales exigent que vous déclariez vos activités liées aux cryptomonnaies et que vous payiez des impôts sur les plus-values, les revenus et autres événements imposables afin de respecter la loi. Le non-paiement des taxes sur les cryptomonnaies peut entraîner des pénalités, des amendes et des conséquences juridiques. L’utilisation d’un logiciel d’imposition des cryptomonnaies peut vous aider à calculer et à déclarer vos impôts avec précision, ce qui vous permet de rester en conformité avec la réglementation.

Qu’est-ce que l’impôt sur les plus-values ?

Les taxes sur les plus-values sont des taxes imposées sur les bénéfices que vous réalisez en vendant ou en cédant un actif à un prix supérieur à celui que vous avez payé pour l’acquérir. Dans le contexte des crypto-monnaies, l’impôt sur les plus-values s’applique lorsque vous vendez, négociez ou cédez vos avoirs en crypto-monnaies à un prix supérieur à votre prix d’achat. Le bénéfice, appelé plus-value, correspond à la différence entre le prix de vente et le prix d’achat.

L’utilisation d’un logiciel de taxation des cryptomonnaies peut vous aider à suivre vos transactions, à calculer vos plus-values avec précision et à vous assurer que vous les déclarez correctement pour vous conformer à la réglementation fiscale.

Qu’est-ce qu’un rapport fiscal sur les crypto-monnaies ?

Les rapports fiscaux sur les crypto-monnaies sont des documents détaillés qui résument vos transactions en crypto-monnaies et calculent les obligations fiscales qui en découlent. Ces rapports sont utilisés pour déclarer avec précision vos activités en crypto-monnaies aux autorités fiscales, garantissant ainsi la conformité avec les réglementations fiscales.

Les logiciels fiscaux gratuits pour les crypto-monnaies sont-ils efficaces ?

Les logiciels fiscaux gratuits pour les cryptomonnaies peuvent être une option, en particulier pour ceux qui ont des situations fiscales relativement simples ou un petit nombre de transactions. Ces outils offrent souvent des fonctionnalités essentielles telles que l’importation de transactions, les calculs fiscaux de base et les capacités de reporting. Cependant, il est important de savoir que les versions gratuites peuvent être limitées en termes de fonctionnalités, de plafonds de transactions et d’assistance à la clientèle.

Bien que de nombreux outils gratuits soient précis et fiables, ils peuvent ne pas offrir le même niveau d’assurance et de conformité que les outils haut de gamme, en particulier pour les scénarios fiscaux plus complexes. Si vous effectuez un grand nombre de transactions ou si vous avez besoin de fonctions avancées telles que la récupération des pertes fiscales et la prise en charge de transactions complexes (par exemple, DeFi, NFT), il peut être intéressant d’investir dans une version payante pour accéder à des fonctions plus complètes et à une meilleure assistance.

Written by:

Brendan Harding

Brendan is an Irish-born copywriter with over 20 years of experience working across multiple genres, from travel journalism and e-commerce content creation to video script writing and general marketing campaigns. His award-winning work has been featured in newspapers, magazines, and online platforms around the world.

Brendan is an Irish-born copywriter with over 20 years of experience working across multiple genres, from travel journalism and e-commerce content creation to video script writing and general marketing campaigns. His award-winning work has been featured in newspapers, magazines, and online platforms around the world.

Related Articles